寶山區(qū)個(gè)獨(dú)企業(yè)稅務(wù)籌劃推薦

稅務(wù)籌劃對(duì)于小微企業(yè)來(lái)說(shuō),主要依賴于幾種基本方法的靈活運(yùn)用。其一是優(yōu)化納稅主體結(jié)構(gòu),企業(yè)可以根據(jù)業(yè)務(wù)特點(diǎn)和發(fā)展需求,選擇適合的組織形式,合理分配利潤(rùn)和費(fèi)用,降低整體稅負(fù)。其二是調(diào)整業(yè)務(wù)模式,確保企業(yè)的經(jīng)營(yíng)活動(dòng)符合稅收優(yōu)惠政策的要求,比如通過(guò)符合條件的業(yè)務(wù)調(diào)整,享受研發(fā)費(fèi)用加計(jì)扣除等優(yōu)惠。其三是注重稅前扣除的合理利用,企業(yè)應(yīng)細(xì)致核算各項(xiàng)費(fèi)用,確保符合稅法規(guī)定的支出能夠及時(shí)扣除,減少應(yīng)稅所得。其四是關(guān)注跨境業(yè)務(wù)中的國(guó)際稅務(wù)籌劃,合理利用國(guó)際稅收協(xié)定,避免重復(fù)征稅,降低跨境經(jīng)營(yíng)成本。稅務(wù)籌劃的實(shí)施過(guò)程應(yīng)遵循籌劃性原則,即在納稅行為發(fā)生之前進(jìn)行合理安排,而非事后補(bǔ)救。風(fēng)險(xiǎn)管理同樣重要,企業(yè)應(yīng)通過(guò)專業(yè)團(tuán)隊(duì)的支持,規(guī)避因政策理解偏差或操作不當(dāng)帶來(lái)的風(fēng)險(xiǎn)。稅務(wù)籌劃不僅提升企業(yè)的資金使用效率,還能增強(qiáng)企業(yè)的市場(chǎng)競(jìng)爭(zhēng)力。在選擇稅務(wù)籌劃服務(wù)時(shí),企業(yè)應(yīng)關(guān)注收費(fèi)的透明性與合理性,以確保獲得可靠的服務(wù)體驗(yàn)。寶山區(qū)個(gè)獨(dú)企業(yè)稅務(wù)籌劃推薦

正規(guī)稅務(wù)籌劃是企業(yè)在稅法允許范圍內(nèi),通過(guò)對(duì)經(jīng)營(yíng)、投資、理財(cái)?shù)然顒?dòng)的合理安排,實(shí)現(xiàn)稅負(fù)優(yōu)化的過(guò)程。其關(guān)鍵在于籌劃性,即籌劃必須在納稅行為發(fā)生之前完成,確保企業(yè)能夠合法合規(guī)地減少不必要的稅務(wù)支出。正規(guī)稅務(wù)籌劃涵蓋多個(gè)方面,首先是對(duì)納稅主體結(jié)構(gòu)的優(yōu)化。企業(yè)可以根據(jù)自身經(jīng)營(yíng)特點(diǎn)和發(fā)展需求,選擇適合的組織形式,通過(guò)股權(quán)設(shè)計(jì)、業(yè)務(wù)分配等方式合理分散稅負(fù)。其次是業(yè)務(wù)模式的調(diào)整,企業(yè)通過(guò)改變交易結(jié)構(gòu)或資金流向,符合稅收優(yōu)惠政策的條件,從而享受稅收減免或優(yōu)惠。此外,合理利用地方和國(guó)家出臺(tái)的各類稅收優(yōu)惠政策,也是正規(guī)稅務(wù)籌劃的重要內(nèi)容。正規(guī)稅務(wù)籌劃還需要定期進(jìn)行風(fēng)險(xiǎn)評(píng)估與方案調(diào)整,適應(yīng)稅務(wù)環(huán)境和企業(yè)經(jīng)營(yíng)狀況的變化,確保籌劃方案的持續(xù)適用和性。整體而言,正規(guī)稅務(wù)籌劃不只是減輕稅負(fù),更是通過(guò)科學(xué)合理的安排,提升企業(yè)資金使用效率和經(jīng)營(yíng)效益。奉賢區(qū)合理稅務(wù)籌劃包括哪些業(yè)務(wù)政策研究、風(fēng)險(xiǎn)評(píng)估、方案制定、執(zhí)行監(jiān)控和效果反饋等環(huán)節(jié),通常構(gòu)成稅務(wù)籌劃的主要步驟。

對(duì)于小微企業(yè)而言,稅務(wù)籌劃的實(shí)施過(guò)程應(yīng)當(dāng)注重實(shí)用性和合規(guī)性。首先,企業(yè)應(yīng)當(dāng)從整體經(jīng)營(yíng)戰(zhàn)略出發(fā),結(jié)合稅收政策環(huán)境,制定切實(shí)可行的籌劃方案。籌劃過(guò)程中,重點(diǎn)在于合理安排企業(yè)的收入與支出,優(yōu)化納稅主體結(jié)構(gòu),比如調(diào)整業(yè)務(wù)模式以符合相關(guān)稅收優(yōu)惠的條件。其次,企業(yè)應(yīng)建立完善的財(cái)務(wù)管理體系,確保所有費(fèi)用的真實(shí)性和合規(guī)性,避免因賬務(wù)不清而導(dǎo)致的稅務(wù)風(fēng)險(xiǎn)。合理利用稅收優(yōu)惠政策是籌劃的重要環(huán)節(jié),比如研發(fā)費(fèi)用加計(jì)扣除等政策,企業(yè)應(yīng)積極申報(bào)并確保資料完整。除此之外,企業(yè)還可以通過(guò)設(shè)立子公司或分支機(jī)構(gòu),合理分配利潤(rùn),實(shí)現(xiàn)稅負(fù)的合理分散和降低。稅務(wù)籌劃需要專業(yè)知識(shí)的支持,企業(yè)往往需要依靠專業(yè)團(tuán)隊(duì)進(jìn)行操作,以規(guī)避潛在的風(fēng)險(xiǎn)和誤區(qū)。

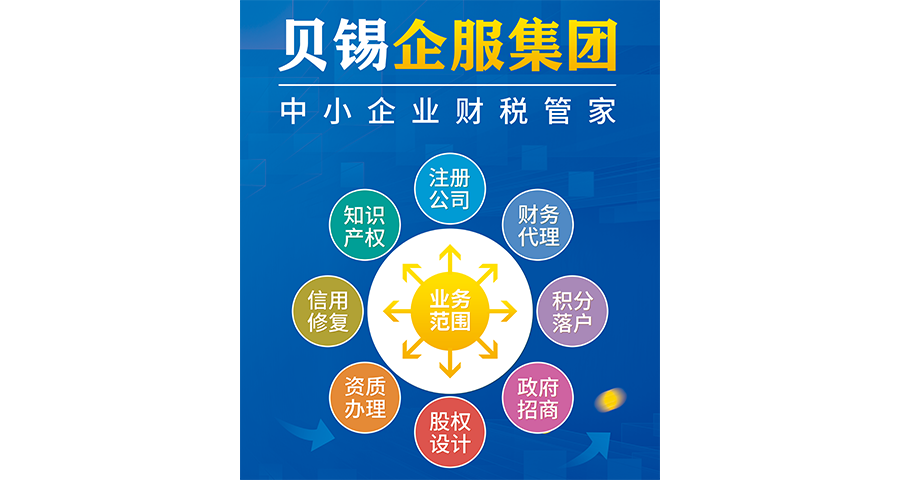

在企業(yè)經(jīng)營(yíng)過(guò)程中,稅務(wù)籌劃作為一項(xiàng)重要的財(cái)務(wù)管理活動(dòng),能夠幫助企業(yè)合理安排稅務(wù)事項(xiàng),達(dá)到減輕稅負(fù)、優(yōu)化資金流的目標(biāo)。對(duì)于中小微企業(yè)而言,了解稅務(wù)籌劃的報(bào)價(jià)情況是決策過(guò)程中不可或缺的一環(huán)。稅務(wù)籌劃報(bào)價(jià)通常基于企業(yè)的具體情況、業(yè)務(wù)復(fù)雜度以及所需服務(wù)的深度和廣度來(lái)確定。不同企業(yè)所面臨的稅務(wù)環(huán)境和需求差異較大,因此報(bào)價(jià)也會(huì)有所不同。一般來(lái)說(shuō),稅務(wù)籌劃服務(wù)的費(fèi)用結(jié)構(gòu)會(huì)綜合考慮企業(yè)規(guī)模、行業(yè)特點(diǎn)、稅務(wù)風(fēng)險(xiǎn)程度以及籌劃方案的復(fù)雜性。企業(yè)在選擇稅務(wù)籌劃服務(wù)時(shí),應(yīng)關(guān)注報(bào)價(jià)的合理性和服務(wù)內(nèi)容的匹配度,避免因低價(jià)而導(dǎo)致服務(wù)質(zhì)量不足,也避免因報(bào)價(jià)過(guò)高而增加不必要的財(cái)務(wù)負(fù)擔(dān)。貝錫企業(yè)以標(biāo)準(zhǔn)化流程和精細(xì)化服務(wù)著稱,致力于為客戶提供符合實(shí)際需求的報(bào)價(jià)方案,幫助企業(yè)合理規(guī)劃稅務(wù),優(yōu)化財(cái)務(wù)結(jié)構(gòu),實(shí)現(xiàn)稅負(fù)合理降低,保障企業(yè)的持續(xù)健康發(fā)展。一站式稅務(wù)籌劃代理為企業(yè)提供從稅務(wù)規(guī)劃到申報(bào)執(zhí)行的全流程服務(wù),簡(jiǎn)化企業(yè)操作流程,提升籌劃效率。

在選擇稅務(wù)籌劃服務(wù)時(shí),企業(yè)應(yīng)優(yōu)先考慮服務(wù)供應(yīng)商的專業(yè)能力和實(shí)際經(jīng)驗(yàn)。稅務(wù)籌劃涉及對(duì)稅法的深刻理解和對(duì)企業(yè)經(jīng)營(yíng)模式的把握,缺乏專業(yè)支持可能導(dǎo)致籌劃效果不佳甚至帶來(lái)法律風(fēng)險(xiǎn)。推薦企業(yè)選擇具備完善服務(wù)體系和豐富案例的機(jī)構(gòu),這類機(jī)構(gòu)通常擁有專業(yè)團(tuán)隊(duì),能夠針對(duì)企業(yè)具體情況設(shè)計(jì)個(gè)性化方案。服務(wù)內(nèi)容應(yīng)包括納稅主體結(jié)構(gòu)優(yōu)化、業(yè)務(wù)模式調(diào)整、稅收優(yōu)惠政策利用及跨境稅務(wù)籌劃等多個(gè)方面,確保籌劃方案覆蓋企業(yè)多樣化需求。企業(yè)還應(yīng)關(guān)注服務(wù)商的技術(shù)支持能力,現(xiàn)代稅務(wù)籌劃越來(lái)越依賴信息技術(shù)和數(shù)據(jù)分析,技術(shù)驅(qū)動(dòng)的服務(wù)能夠提升籌劃的準(zhǔn)確度和響應(yīng)速度。選擇能夠提供持續(xù)跟蹤和調(diào)整服務(wù)的機(jī)構(gòu)同樣重要,稅務(wù)環(huán)境和企業(yè)經(jīng)營(yíng)狀況的變化都需要及時(shí)調(diào)整籌劃策略。通過(guò)合理安排經(jīng)營(yíng)和投資活動(dòng),減少應(yīng)納稅額并提高企業(yè)資金利用效率,正是稅務(wù)籌劃的目的所在。青浦區(qū)個(gè)獨(dú)企業(yè)稅務(wù)籌劃方案設(shè)計(jì)

稅務(wù)籌劃報(bào)價(jià)通常根據(jù)企業(yè)的規(guī)模、業(yè)務(wù)復(fù)雜度以及服務(wù)內(nèi)容而定,報(bào)價(jià)透明有助于客戶做出合理選擇。寶山區(qū)個(gè)獨(dú)企業(yè)稅務(wù)籌劃推薦

稅務(wù)籌劃是一項(xiàng)在稅法允許范圍內(nèi),通過(guò)對(duì)企業(yè)經(jīng)營(yíng)、投資和理財(cái)活動(dòng)進(jìn)行事先規(guī)劃與安排,以實(shí)現(xiàn)稅負(fù)合理分配和優(yōu)化的行為。它是納稅人在合法合規(guī)的前提下,運(yùn)用稅收政策和法規(guī),為降低稅負(fù)或遞延納稅而進(jìn)行的系統(tǒng)性謀劃。稅務(wù)籌劃的關(guān)鍵在于籌劃性,即必須在納稅行為發(fā)生之前完成規(guī)劃,不能事后補(bǔ)救。企業(yè)通過(guò)稅務(wù)籌劃,可以合理利用稅收優(yōu)惠政策、調(diào)整企業(yè)組織形式、優(yōu)化成本核算和費(fèi)用扣除,實(shí)現(xiàn)財(cái)務(wù)管理目標(biāo)的優(yōu)化。稅務(wù)籌劃不僅有助于降低企業(yè)的稅收成本,還能提升資金使用效率和企業(yè)競(jìng)爭(zhēng)力。其合法性是籌劃的基礎(chǔ),所有方案均需嚴(yán)格遵守稅法規(guī)定,避免觸及法律紅線。稅務(wù)籌劃還具有風(fēng)險(xiǎn)性,需專業(yè)團(tuán)隊(duì)深入理解稅法及政策,規(guī)避潛在風(fēng)險(xiǎn),保障籌劃效果。隨著稅收政策的不斷演變和企業(yè)經(jīng)營(yíng)環(huán)境的復(fù)雜化,稅務(wù)籌劃的重要性日益凸顯。企業(yè)應(yīng)定期評(píng)估稅務(wù)風(fēng)險(xiǎn),及時(shí)調(diào)整籌劃策略,確保籌劃方案的持續(xù)適用性。稅務(wù)籌劃不僅是企業(yè)財(cái)務(wù)管理的必要環(huán)節(jié),更是一種提升企業(yè)整體運(yùn)營(yíng)效率的管理手段。寶山區(qū)個(gè)獨(dú)企業(yè)稅務(wù)籌劃推薦

- 寶山區(qū)營(yíng)業(yè)執(zhí)照注銷變更的辦理事項(xiàng) 2025-12-15

- 嘉定區(qū)個(gè)人獨(dú)資企業(yè)稅務(wù)籌劃步驟有哪些 2025-12-15

- 上海個(gè)人所得稅稅務(wù)籌劃包括哪些業(yè)務(wù) 2025-12-15

- 普陀區(qū)無(wú)需到場(chǎng)注銷變更需要哪些手續(xù) 2025-12-15

- 寶山區(qū)合伙企業(yè)注冊(cè)公司需要什么資料 2025-12-15

- 普陀區(qū)園區(qū)招商注冊(cè)公司咨詢 2025-12-15

- 閔行區(qū)注銷變更多久生效 2025-12-15

- 松江區(qū)工商代理記賬操作流程 2025-12-15

- 青浦區(qū)稅務(wù)籌劃怎么收費(fèi) 2025-12-15

- 浦東新區(qū)注冊(cè)公司程序 2025-12-15

- 虎丘區(qū)哪些高新企業(yè)認(rèn)證收費(fèi) 2025-12-16

- 閔行區(qū)信息化工業(yè)軟件開(kāi)發(fā)優(yōu)勢(shì) 2025-12-16

- 重慶國(guó)際SaaS智能營(yíng)銷云平臺(tái)供應(yīng)商 2025-12-16

- 北京商場(chǎng)室內(nèi)導(dǎo)航哪家好 2025-12-16

- 徐州質(zhì)量互聯(lián)網(wǎng)營(yíng)銷培訓(xùn)銷售電話 2025-12-16

- 貴州信創(chuàng)智能庫(kù)房改造 2025-12-16

- 廣東本地短視頻運(yùn)營(yíng)服務(wù)價(jià)格 2025-12-16

- 南京團(tuán)膳服務(wù)介紹 2025-12-16

- 金山區(qū)提供汽車維修保養(yǎng)選擇 2025-12-16

- 黃浦區(qū)外觀設(shè)計(jì)專利代理共同合作 2025-12-16